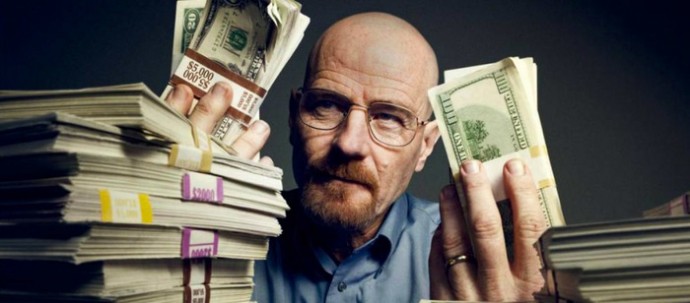

ЦБ начал борьбу с обналом через малый бизнес.

Беда пришла в наш дом откуда не ждали... Незаконное обналичивание средств через малый бизнес привлекло внимание ЦБ РФ, о чем он уведомил банки, требуя как всегда "выявлять" и "воспрепятствовать".

Банк России начал требовать от них усиления борьбы с компаниями малого бизнеса и микробизнеса, торгующими наличной выручкой. Рост этого теневого бизнеса показывает статистика ЦБ. По итогам 2016 года среди транзитных операций повышенного риска продажа выручки даже не была упомянута. Но уже по итогам 2017 года ее доля достигла 29% в общем объеме.

С точки зрения Банка России, новая схема выглядит так:

Нуждающаяся в наличности компания через подставную фирму переводит безналичные средства нескольким торговым точкам, которые возвращают ей деньги наличными. При этом зачастую основания по зачислению средств фиктивной компании могут не совпадать с основанием при их списании, или же формулировки этих поручений идут без расшифровки, например, как оплата по договору с указанием только номера.

Полученными безналичными средствами оптово-розничная компания расплачивается с поставщиками товаров, от продажи которых и получает наличность, которая не сдается в банк и не отражается в отчетности.

ЦБ называет ряд «маркеров», которые должны указать банку на сомнительного клиента,— относится к малому бизнесу, зарегистрирован после 1 января 2016 года, счет открыл после 1 января 2017 года, налоговая нагрузка не выше 2%. Среди триггеров сомнительных трансакций поступление или списание суммы со счета от 1 млн руб. в день в качестве оплаты за автомобили и запчасти, табачные изделия, продовольственные продукты, непродовольственные товары. При этом средства переводятся производителям или оптовым продавцам данных товаров. Также ЦБ приводит коды ОКВЭД по 133 видам деятельности, обладатели которых должны быть под пристальным вниманием у банка.

У компаний, которые обладают признаками контрагентов потенциальных торговцев наличной выручкой, банк будет обязан на день приостановить операцию. За это время банк должен выяснить, не обладает ли его клиент признаками транзитной компании, пообщаться с клиентом и т. д. И принять решение — проводить платеж или отказать в его проведении и сообщить в Росфинмониторинг.

Банкиры отметили, что, начиная с итогов IV квартала 2018 года, ЦБ будет учитывать объем описанных выше транзитных операций при определении общего объема сомнительных трансакций в банке. О высокой вовлеченности банка в противоправную деятельность будет говорить доля выше 2% от дебетовых оборотов по клиентским счетам или сумма от 1 млрд руб. за квартал, что может служить поводом для отзыва лицензии.