НДФЛ с подарка или схематоз на коленке.

Граждане, чувствуя все более и более пристальный взгляд к своим персонам налогового Саурона, все чаще и чаще пытаются схематозиться на коленке. А учитывая учащающиеся вопросы со стороны государства из серии «где взял деньги?» интенсивность такой самодеятельности возрастает.

И чаще всего эти домашние интеллектуальные упражнения заканчиваются чем-то из серии «не насосала, а подарили». В смысле приобретенное имущество или денежная сумма взявшаяся «вдруг» - не есть заработок, а подарок. Прекрасно. Но как всегда есть несколько «но»:

- не все подарки ходят мимо НДФЛ,

- даренное имущество – это тоже доход, со всеми вытекающими неприятными налоговыми последствиями.

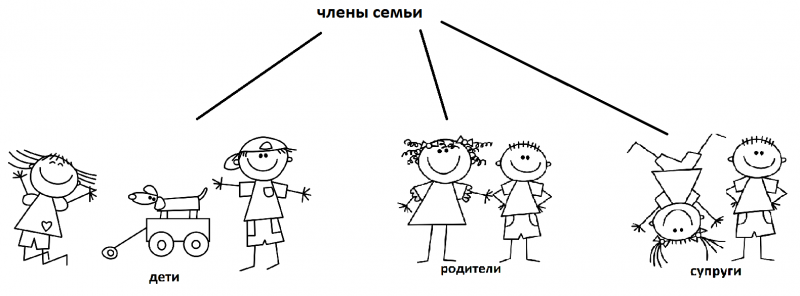

Последствий не будет, только есть вас одарил деньгами, квартирой или автомобилем кто-то из них:

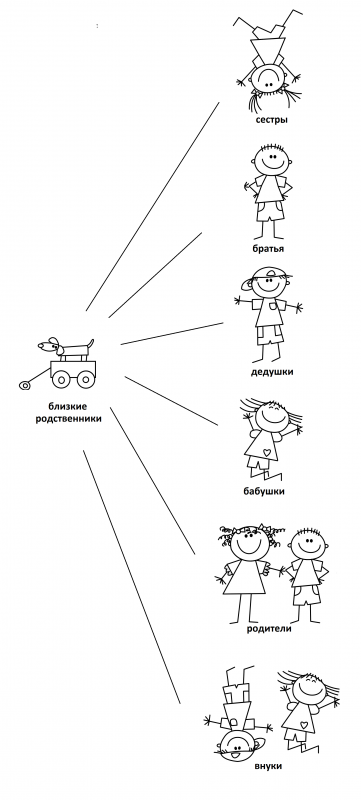

Ну или из них:

Во всех остальных случаях – с государством придется поделиться в виде НДФЛ и сдавать декларацию 3-НДФЛ.

Если уже накосячили, то единственный вариант не попасть на деньги – расторгнуть договор. На данный предмет Минфин даже дал разъяснения в письме № 03-04-05/91781 от 15.11.2021. (текст данного манускрипта ниже).

---

Министерство финансов Российской Федерации: Письмо № 03-04-05/91781 от 15.11.2021

Вопрос: Об НДФЛ и представлении декларации при дарении квартиры, если даритель не является членом семьи или близким родственником, а также при расторжении договора дарения.

Ответ: Департамент налоговой политики рассмотрел обращение от 14.10.2021 по вопросу исчисления срока владения недвижимым имуществом и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

Согласно пункту 1 статьи 210 Кодекса при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса.

Доход в виде полученного в дар имущества подлежит обложению налогом на доходы физических лиц в установленном порядке, за исключением случаев, предусмотренных пунктом 18.1 статьи 217 Кодекса.

В соответствии с пунктом 18.1 статьи 217 Кодекса не подлежат налогообложению налогом на доходы физических лиц доходы налогоплательщика в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено в указанном пункте.

При этом согласно абзацу второму пункта 18.1 статьи 217 Кодекса любые доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

В этой связи если в качестве дарителя квартиры выступает физическое лицо, не поименованное в абзаце втором пункта 18.1 статьи 217 Кодекса, то, учитывая положения статей 228 и 229 Кодекса, одаряемое физическое лицо обязано самостоятельно исчислить налог на доходы физического лица с таких доходов, представить в налоговый орган по месту своего учета декларацию по налогу на доходы физических лиц, а также уплатить налог.

Вместе с тем в случае заключения между физическими лицами соглашения о расторжении договора дарения, зарегистрированного в органе, уполномоченном осуществлять на территории субъекта Российской Федерации государственную регистрацию прав на недвижимое имущество и сделок с ним, полагаем, что в общем случае соответствующего дохода, подлежащего налогообложению, у одаряемого не возникает.

Заместитель директора Департамента

Р.А.ЛЫКОВ