Распространенные ситуации дробления. Как нельзя делить бизнес (с примерами из судебной практики)

Отталкиваясь от подробно перечисленных в предыдущей статье признаков и критериев дробления, автор хотел бы привести в данной статье наиболее типичные (а в чем-то даже одиозные) примеры подобной схемы. Условно выделим 3 наиболее распространенные ситуации дробления:

1. компании переводят выручку на подконтрольных лиц,

2.фиктивно перераспределяют активы

3. занижают свои физические показатели для сохранения спецрежимов.

В приведенных ниже судебных делах налоговые инспекции указывали на наличие признаков необоснованной налоговой выгоды, с которыми соглашались судебные инстанции. Для простоты восприятия сгруппируем наиболее поучительную судебную практику по каждому примеру незаконного дробления в виде таблицы.

И НИКОГДА НЕ ВЗДУМАЙТЕ САМИ ПОВТОРЯТЬ ПОДОБНОЕ НА ПРАКТИКЕ !

| Реквизиты дела | Фактические обстоятельства | Результат |

| Постановление АС Тюменской области от 22.02.2017 по Делу № А70-13347/2016 | Налогоплательщик использовал несколько подконтрольных компаний, чтобы перевести на них часть выручки с основного общества путем передачи в аренду АЗС и перерегистрации ККТ. Наиболее явные признаки схемы: 1. Общество без видимых причин последовательно передавало заправочные комплексы от одной компании к другой, а также заключало агентские договоры на поставку топлива.2. Компания передавала АЗС в период, когда выручка согласно сведениям из КУДиР приближалась к предельно допустимой для применения УСН3. выявлены факты поступлений средств (выручки) на счета компаний до даты подписания договоров аренды АЗС с ними,4. Договор аренды АЗС не нашел своего подтверждения в бухгалтерском учете Общества, 5. арендные платежи уплачивались в незначительном размере, 6. Общество являлось единственным покупателем газа у компаний. 7. Работники Общества выполняли трудовые функции и получали доход одновременно и в подконтрольных компаниях, у которых не было своего штата сотрудников. Данные факты также подтверждаются показаниями свидетелей | Налоговики без особого труда доказали искусственность дробления, основных признаков которого более чем достаточно. Видимость действий нескольких подконтрольных компаний прикрывала фактическую деятельность одного налогоплательщика. |

| Решение АС Сахалинской области от 02.08.2016 по делу № А59-5390/2015 | Предприниматель разделил магазин между взаимозависимыми лицами, тем самым ограничил размер торговой площади для розничной торговли в целях применения ЕНВД. При этом: 1.Переданные в аренду площади не были конструктивно обособлены, у всех лиц был единый кассовый центр, работники исполняли приказы лиц, с которыми не состояли в отношениях подчиненности.2. Магазин воспринимался покупателями как единое целое, имелся один вход/выход и общая торговая площадь и одна общая кассовая зона.3. Кабинеты первого этажа объекта недвижимости, а также складские помещения не разграничены по признакам принадлежности какому-либо арендодателю. На момент осмотра товары различных наименований не разграничены по принадлежности и перемешаны между собой.4. При проведении осмотра на рабочих местах в кабинетах бухгалтерии, находились сотрудники, работающие у ИП и в ООО | Создать «на бумаге» отдельные бизнес-структуры, которые, к тому же, являются взаимозависимыми (ИП-отец и сын, ООО, где ИП-отец является директором и участником), даже не попытавшись придать им какое-то подобие самостоятельных субъектов - идея заведомо провальная. Налоговая без труда доказала формальность такого перераспределения. Инспекция посчитала, что налогоплательщик занизил физические показатели, суд согласился |

| Постановление АС Центрального округа от 23.10.2019 №А23-484/2017 | На предприятии производили фанеру. Чтобы перевести производство на упрощенку, создали несколько обществ. Им в аренду передали оборудование для производства. Судьи увидели здесь следующие признаки наличия схемы дробления бизнеса: 1. все четыре общества формально получили в аренду одно и то же оборудование, которым пользовались по очереди. Причем технологически это было невозможно; 2. руководители всех обществ — взаимозависимые лица; 3. финансовая деятельность обществ находилась под единым управлением; 4. других партнеров, кроме арендодателя, у обществ не было; 5. самостоятельных решений общества не принимали | Очень примитивно выполненная схема. Внятного объяснения деловой цели (не связанной с экономией на налогах), а также причины появления на месте одного предприятия несколько разных обществ, производящих одну и ту же продукцию на одном и том же оборудовании, руководство компаний представить не смогло |

| Постановление Восьмого ААС от 04.06.2019 №08АП-3010/2019 | ИП сдавал в аренду транспорт и применял упрощенку. Одновременно он был учредителем общества, которому сдавал в аренду этот транспорт. Чтобы не выйти за рамки лимита по доходам для применения УСН, он передал часть транспорта по договору безвозмездного пользования другому ИП. Последний сдал полученный транспорт в аренду обществу, где ИП был учредителем. Когда налоговики узнали, что договор безвозмездного пользования заключили отец и сын, они обвинили ИП в дроблении бизнеса | Налоговики доказали суду, что ИП-сын — это «прокладка», не ведущая самостоятельной деятельности. ИП-сын создали исключительно для того, чтобы ИП-отец мог продолжить применение упрощенки. |

| Постановление АС Восточно-Сибирского округа от 05.02.2020 №А74-898/2017 | Учредитель материнского общества создал сеть вспомогательных ООО на упрощенке. На них он зарегистрировал недвижимость (АЗС), которую материнская компания взяла в аренду. Иных арендаторов не было и их даже не пытались найти. Вспомогательные ООО не несли никаких расходов на содержание имущества. Величина арендной платы превышала рыночный уровень. Суд решил, что учредитель незаконно экономил на уплате налога на имущество, а также неправомерно увеличивал собственные расходы для уменьшения налога на прибыль. Судьи сослались на известное Постановление Пленума ВАС от 12.10.2006 №53, ведь операции налогоплательщики учитывали не в соответствии с их экономическим смыслом | Налоговикам и судьям трудно было не заметить, что учредитель и его фирмы сдавали в аренду недвижимость исключительно сами себе. Никакой иной цели этих действий, кроме экономии на налогах, налогоплательщик сформулировать не смог |

| Постановление АС Западно-Сибирского округа от 26.01.2022 №А81-5061/2020 | Все организации поставлены на учет в один и тот же день. Они зарегистрированы по одному юридическому адресу. Все организации ведут идентичную деятельность. Но при этом лицензия на право ее вести есть только у самой компании-организатора. Учредитель у всех организаций один и тот же. Все их руководители — работники самой компании. В налоговой и бухгалтерской отчетности организаций представитель и подписант — руководитель компании - организатора.Организации лишены экономической самостоятельности. Компания — единственный заказчик их услуг. Иных источников дохода у них нет.У всех организаций в налоговой схеме оказался также единый штат сотрудников. При этом работники даже не знали, что трудятся не в самой компании, а в каких-то других. | Компания провела разделение бизнеса так, будто писала реферат на тему «Как сделать все. чтобы налоговая доказала фиктивное дробление» Даже половины фактов хватило бы на то, чтобы любой суд встал на сторону налоговой инспекции. |

| Постановление АС Волго-Вятского округа от 23.01.2019 № А11-196/2015 | Общество занималось строительством. В качестве субподрядчиков оно нанимало еще несколько обществ на упрощенке. Объект обложения — «доходы». Учредителем всех обществ был один и тот же человек. Субподрядчики не имели иных заказчиков, кроме проверяемого налогоплательщика. У них отсутствовали физические возможности выполнить ту работу, которую им заказывали. ООО перечисляло оплату субподрядчикам только в той сумме, чтобы не превысить лимит дохода по упрощенке. Суд решил, что отношения между обществами существенно отличаются от отношений с независимыми компаниями | Структура, имеющая одного явного владельца и в экономическом смысле замкнутая сама на себя, не могла не привести налоговиков и судей к мысли об искусственном дроблении бизнеса |

| Постановление АС Поволжского округа от 07.02.2020 №А12-6105/2019 | ИП создал несколько обществ, применяющих упрощенку. Налоговики и суд сочли их создание фиктивным, так как их создавали на протяжении короткого промежутка времени, когда предыдущее общество подходило к лимиту применения УСН по доходам. У них были совершенно идентичные виды деятельности. Юрадреса совпадали. Они использовали одни и те же помещения, один и тот же транспорт; единый рынок сбыта, схему логистики и IP-адрес для Клиент-банка | Судьи решили, что иной цели, кроме уклонения от уплаты НДС, создание этих обществ не имело. Схема была настолько примитивной, что никаких шансов на ее защиту просто не было |

| Постановление АС Волго-Вятского округа от 30.10.2019 №А43-20730/2018 | Два общества, имевшие общего учредителя, обслуживали автомобили. Первое занималось техобслуживанием и гарантийным ремонтом, второе — кузовным ремонтом. Эта деятельность облагалась ЕНВД. Первое ООО применяло также ОСНО в отношении торговли автомобилями и запчастями. Налоговики решили, что второе общество было создано только для того, чтобы избежать превышения лимита по численности сотрудников. Суд встал на сторону налоговиков, так как второе общество не имело собственного помещения и оборудования, а арендовало их у первого общества. Единственным заказчиком у второго общества было первое общество | Невозможно победить ИФНС в споре о дроблении бизнеса, если одна из организаций фактически функционирует в качестве цеха другой и у них есть общий учредитель с решающей долей владения |

Во всех приведенных выше примерах основные признаки дробления были видны налоговикам «невооруженным глазом», а сами схемы довольно примитивны. И немудрено: большинство участников судебных споров данной тематики – маленькие фирмы, для которых характерен недостаток информации о том, какие признаки недобросовестности чиновники будут искать и оценивать в первую очередь. Как правило, представители малого бизнеса не пользуются помощью налоговых юристов и консультантов, предпочитая действовать самостоятельно, и не способны трезво оценить фискальные риски своих решений.

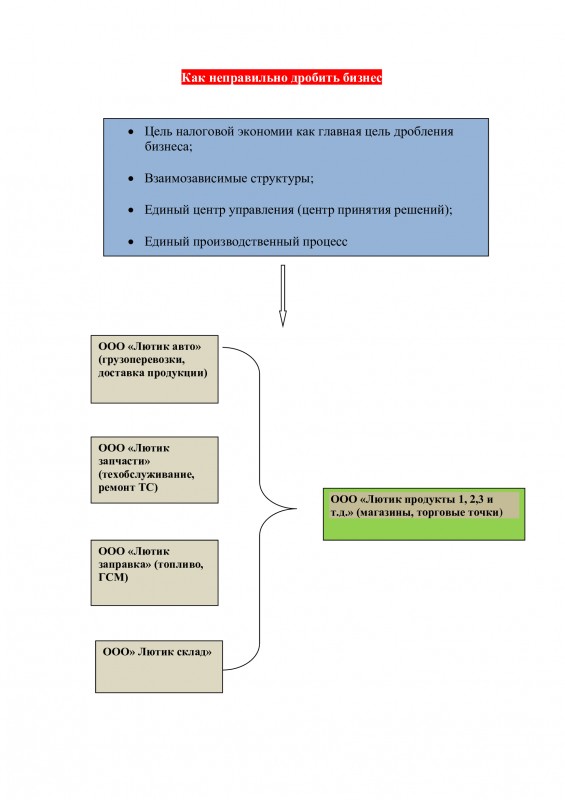

В рассмотренных делах присутствуют все основные признаки (критерии), свидетельствующие о дроблении бизнеса как способе незаконной налоговой оптимизации:

- множественность (два и более) взаимозависимых субъектов;

- цель налоговой экономии как главная цель дробления бизнеса;

- единый центр управления (центр принятия решений);

- единый производственный процесс.

Наличие одновременно всех четырех пунктов в их совокупности означает, что созданные бизнес - структуры не самостоятельны и не способны вести независимую деятельность, что не оставляет налогоплательщику никаких шансов на благоприятный исход спора в суде и влечет за собой значительные налоговые доначисления.

При этом наличие основных критериев дробления в правоприменительной практике осуществляется через наличие и количество именно косвенных признаков, которые были подробно перечислены и схематически изображены автором в предыдущей статье. Данные обстоятельства и являются основными доказательствами вины в создании схемы. Это довольно неприятный факт для любого налогоплательщика, т.к. установление в его действиях цели налоговой экономии в значительной степени зависит от усмотрения налогового органа и суда.

И поскольку данное обвинение влечет за собой значительные налоговые доначисления, налогоплательщикам целесообразно объективно оценивать риски своих решений. При самостоятельной оценке стоит проверять наличие (отсутствие) как основных, так и дополнительных признаков налоговой схемы, связанной с дроблением бизнеса, которые учитываются в правоприменительной практике.