Налоговое дробление бизнеса: законно ли оно? Формы, критерии и признаки незаконного дробления.

I.Понятие и формы дробления

Кажется, что ответ на вопрос «Что такое налоговое дробление простыми словами?» не должен вызвать особых затруднений. Исходя из общей (не правовой) негативной семантики термина - это разделение бизнеса (одной компании) на несколько частей - формально самостоятельных субъектов (юридических лиц, ИП), которые фактически действуют как одно целое для получения определенных налоговых льгот. Тем самым компании, которые применяют налоговые спецрежимы и лишь имитируют бизнес-процессы, «прикрывают» деятельность главной организации, осуществляющей реальную деятельность.

И если раньше непременным атрибутом незаконного дробления было применение льготных налоговых режимов, то сегодня создание даже двух компаний на общей системе налогообложения может быть расценено проверяющими в качестве дробления, если при этом будут применяться льготы, например, по страховым взносам, предусмотренные для предприятий малого и среднего бизнеса , или льготы по НДС.

Также при оценке налоговых рисков необходимо учитывать, что налоговая схема, связанная с дроблением бизнеса, может (с точки зрения налоговых органов) иметь место не только при применении «удобных» систем налогообложения, но и при создании иных условий для уменьшения налоговых обязательств через деятельность участников группы. Например, при искусственном:

- распределении финансовых потоков внутри группы;

- занижении (завышении) доходов за счет других участников группы;

- создании посредников (субарендаторы, субпоставщики, субподрядчики и т.п.) в лице участников группы;

- распределении активов (имущества) между участниками группы;

- выводе денежных средств через участников группы.

ФНС России в письме от 11 августа 2017 г. № СА-4-7/15895@ указывает, что незаконное дробление бизнеса может иметь место при включении в цепочку взаимоотношений организаций и предпринимателей, чья деятельность носит формальный (технический, подконтрольный) характер и направлена на получение налогоплательщиком необоснованной налоговой выгоды.

При этом получение необоснованной налоговой выгоды достигается в результате применения инструментов, используемых в гражданско-правовых отношениях, формально соответствующих действующему законодательству.

Сравнительная простота и высокая латентность дробления (разумеется, при наличии грамотной подготовки, а также знания законодательства и судебной практики, иначе схема выявляется чиновниками ФНС элементарно) продолжают привлекать внимание как крупных, так и небольших компании к этому способу налоговой оптимизации.

При этом сам термин «налоговое дробление бизнеса», несмотря на отсутствие какого-либо нормативного его закрепления на уровне НК РФ, регулярно встречается на страницах актов налоговых проверок и несет в себе исключительно негативное значение.

Отсутствие внятного легального определения, четких критериев данного явления («правил игры»), позволяет налоговикам истолковать практически любое корпоративное структурирование как незаконную схему. Все это вызывает острые дискуссии между бизнесом и государством в лице ИФНС, когда предприниматели зачастую не понимают сути претензий контролеров.

Примечательно, что Минфин РФ в своем письме от 09.11.2023г. №03-02-07/107221 заверил, что в НК РФ не появится исчерпывающий перечень признаков дробления бизнеса, а значит, что компаниям по-прежнему потребуется самостоятельно собирать доказательства своей добросовестности и предъявлять аргументы в свою защиту, чтобы отбиться от обвинений.

Госорган отметил, что сложность установления общих критериев дробления состоит в том, что на практике используется большое разнообразие сделок, а способы налоговой оптимизации постоянно совершенствуются. Поэтому на данный момент невозможно узаконить в НК единый перечень признаков дробления.

При этом количество дел по дроблению бизнеса увеличивается, а доначисления по итогам проверок лишь растут. Увеличивается и средний размер пени и штрафов. Самые рискованные виды деятельности, где «схема» выявляется чаще всего, - торговля и производство, строительная отрасль и сфера ЖКХ, компании связи, такси, гостиничный и ресторанный бизнес, реклама, ЧОПы, общепит и даже добыча полезных ископаемых.

Между тем, само по себе деление бизнеса на отдельные бизнес-единицы не запрещено и не является налоговым правонарушением в том случае, если преследует задачи делового, хозяйственного характера (например, развитие нового направления бизнеса, выделение и обособление непрофильного направления, желание повысить экономическую устойчивость собственного бизнеса в современных мрачных экономических реалиях и т.д.). Уменьшение налогового бремени при этом выступает неким приятным «бонусом» и не должно являться главной целью.

Противоположная ситуация - создание «на бумаге» искусственной ситуации дробления, когда происходит имитация работы нескольких лиц, в то время в реальности все они согласовано действуют как единое целое. Главной целью при этом выступает исключительно получение налоговых льгот, спецрежимов, необоснованное занижение доходов или завышение расходов, незаконное возмещение НДС или налоговых вычетов. Подобные действия влекут за собой огромные претензии со стороны контролирующих органов, вплоть до уголовной ответственности для разработчиков подобных схем.

II.Признаки и критерии незаконного дробления, выработанные ФНС и судебной практикой. Главные вопросы, на которые должен ответить налогоплательщик, чтобы доказать отсутствие схемы.

Что говорит о дроблении ФНС

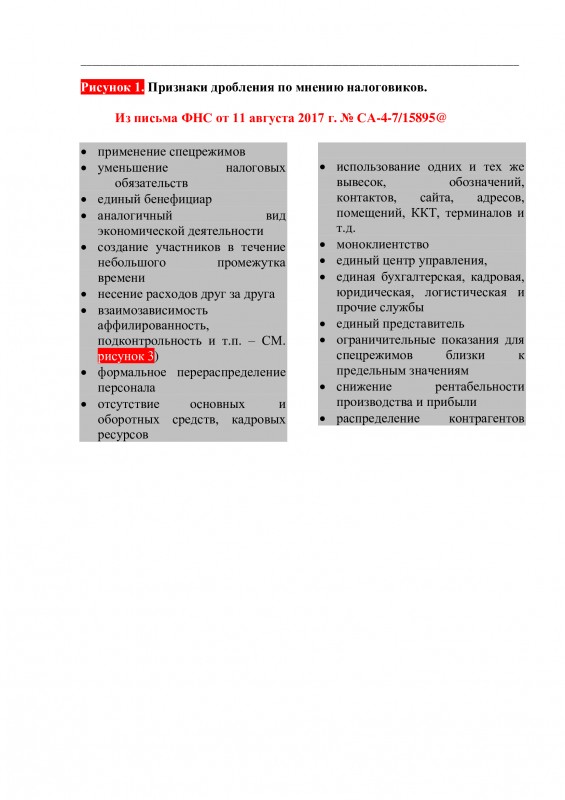

ФНС России еще в 2017 г. обобщила судебную практику по делам о дроблении бизнеса и определила перечень признаков, свидетельствующих о фактах получения необоснованной налоговой выгоды путем формального разделения бизнеса и искусственного распределения выручки от осуществляемой деятельности на подконтрольных взаимозависимых лиц (письмо от 11 августа 2017 г. № СА-4-7/15895@).

О цели получения необоснованной налоговой выгоды в рамках группы лиц с применением спецрежимов будут свидетельствовать, по мнению ФНС России, следующие факты:

- налогоплательщиком ведется деятельность через применяющих специальные налоговые режимы сеть фирм - однодневок, оформляющих документы от своего имени в интересах контролирующего лица;

- в ходе осуществления деятельности происходит организационное взаимодействие и используются одни и те же ресурсы и работники;

- осуществляются хотя и разные, но неразрывно связанные между собой направления деятельности, составляющие единый производственный процесс, направленный на получение общего результата.

Похожие рекомендации уже давались ФНС России в письмах от 31 октября 2017г. № ЕД-4-9/22123@, от 29 декабря 2018 г. № ЕД-4-2/25984. И если в более ранних письмах подчеркивалось, что необходимость доказывать отсутствие реальности хозяйственной операции лежит на налоговом органе, то в письме от 10 марта 2021 г. указано, что бремя доказывания возлагается уже на налогоплательщика. Также подчеркивается необходимость определения действительных налоговых обязательств, но только при содействии налогоплательщика в их установлении.

ФНС России в уже упоминавшемся выше письме от 31 октября 2017 г. № ЕД-4-9/22123@ «О рекомендациях по применению положений статьи 54.1 Налогового кодекса Российской Федерации» приводит дробление бизнеса в качестве примера искажения сведений о фактах хозяйственной жизни. Нужно отметить, что непосредственно из положений п. 1 ст. 54.1 НК РФ этот вывод не следует: «Не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика».

И тут возникает некоторое противоречие. С одной стороны, при наличии искажения сведений о фактах хозяйственной жизни налоговикам не нужно доказывать цель неуплаты налога. С другой стороны, дробление бизнеса без преобладающей цели в виде незаконной налоговой экономии не свидетельствует о необоснованной налоговой выгоде.

И, тем не менее, дробление бизнеса стало квалифицироваться и налоговыми органами, и судами именно как нарушение положений ст. 54.1 НК РФ, в качестве искажения сведений о фактах хозяйственной жизни.

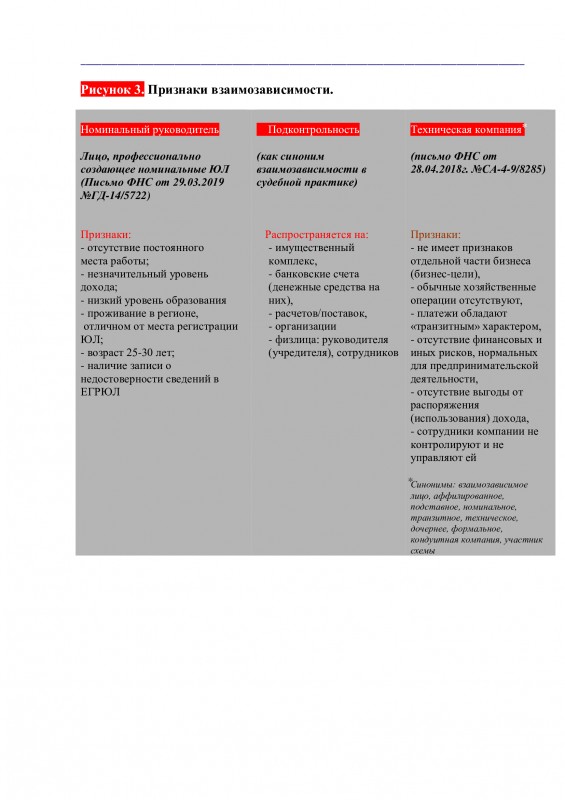

Показателен и тот факт, что налоговыми органами для доказывания схем дробления бизнеса стали применяться признаки, ранее используемые для выявления технических организаций (например, счета в одном банке, наличие в ЕГРЮЛ сведений о недостоверности, один юрадрес, один IP-адрес, признаки обналичивания денежных средств и т.д).

Сравнительно недавно ФНС России издало еще один нормативный акт на тему незаконного дробления – Письмо от 16 августа 2022 г. № СД-19-2/188@, в котором указано, что применение «взаимозависимыми налогоплательщиками» схем организации бизнес-процессов, в частности, подразумевает:

- «комплексное участие в определенной сфере деятельности»,

- «получение общего финансового результата»,

- организационная структура разделена на формально самостоятельных участников, применяющих специальные режимы налогообложения.

Нельзя не обратить внимания на указанные выше формулировки, которые вызывают вопросы ввиду их неопределенности, в результате чего возникает возможность весьма широкого толкования:

- что понимается под «комплексным участием в определенной сфере деятельности»?

- что подразумевается под «определенной сферой деятельности»?

- что такое «общий финансовый результат»?

- и какой именно финансовый результат – выручка, прибыль, рентабельность продаж?

Как видим, на уровне писем ФНС, которые призваны закрыть пробелы законодательного регулирования и обозначить хоть какие-то границы и критерии такого явления как «дробление бизнеса», тем не менее, царит полная неопределенность и анархия. «В одну кучу» валится множество (более полутора десятков) косвенных признаков взаимозависимости и подконтрольности, при этом зачастую они не имеют четко установленного правового содержания. В актах налоговых проверок все признаки дробления, как правило, просто перечисляются, безотносительно к тому, что конкретный признак доказывает. Не отстают и суды, добавляя от себя множество новых критериев, тем самым фактически помогая налоговым органам в сборе доказательственной базы, несмотря на декларируемую в законе презумпцию невиновности налогоплательщика и необходимость сбора доказательств вины исключительно фискальными органами

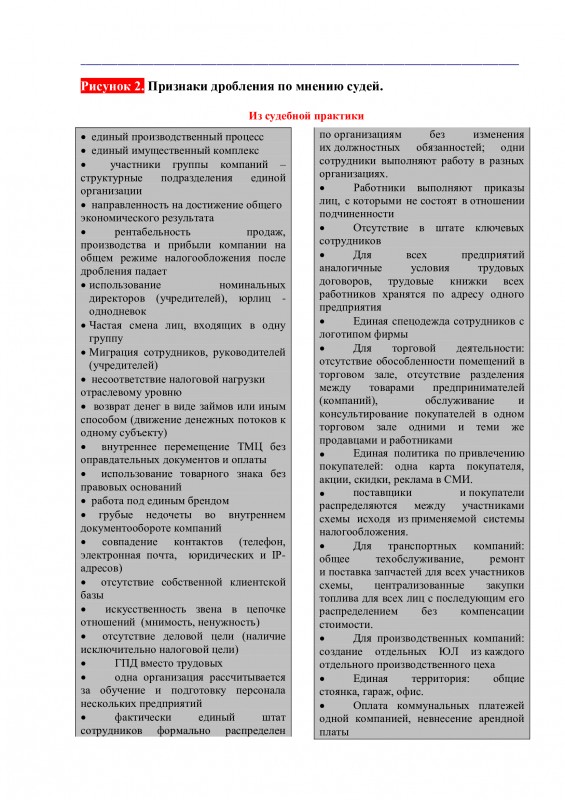

Что говорят о дроблении суды

Обращаясь к анализу судебной практики по делам о дроблении бизнеса, можно проследить, как развивался процесс доказывания и какие доказательства использовались (и используются сейчас) для подтверждения или опровержения применения налогоплательщиком схем дробления бизнеса в целях получения налоговой экономии.

До выхода известного постановления Пленума ВАС РФ от 12 октября 2006 г. № 53 судебная практика по делам о дроблении бизнеса указывала на то, что налоговые органы использовали ряд признаков для определения компаний, незаконно использующих указанные схемы, среди которых:

- расходы компании на услуги «упрощенца» являются значительными, несоизмеримыми с иными расходами и экономически неоправданными;

- перевод работников в другие компании осуществлен формально без изменения их трудовых обязанностей, рабочего места;

- основная организация является единственным покупателем / заказчиком для других компаний;

- общие учредители, руководители компаний или наличие взаимозависимости между ними;

- ведение одной и той же деятельности;

- показатели численности и выручки компаний близки к предельно допустимым;

- отсутствие экономического эффекта.

В последующем список таких признаков расширяется (не без участия и помощи самих налогоплательщиков), что закономерно привело к увеличению доли выигранных налоговиками дел и оттачиванию ими необходимых навыков доказывания применения схем дробления бизнеса.

В итоге практика правоприменения установила для бизнеса определенный защитный маркер: нельзя считать дроблением ведение самостоятельных видов деятельности, которые не являются частью единого производственного процесса, направленного на достижение общего экономического результата (Постановление Президиума ВАС от 09.04.2013 №15570/12).

Последующая судебная практика подтвердила, что в случае доказанной хозяйственной самостоятельности каждой из компаний, выявленные налоговым органом признаки дробления бизнеса не являются основанием для принудительного объединения их доходов и расходов, для выводов об утрате права на применение УСН или иного льготного режима налогообложения (т.е. обвинения в создании схемы). Тем не менее, в целом тенденции и направление судебной практики нельзя назвать для налогоплательщика позитивными.

Для упрощения восприятия визуализируем в виде инфографики (рисунок 1-3) признаки незаконного дробления (включая взаимозависимость бизнес-единиц) так, как их видят в настоящее время чиновники и судьи :

Что же в настоящее время является определяющими критериями незаконного дробления для судов и ФНС?

Определяющими будут ответы на вопросы:

- ведется ли деятельность самостоятельно, на свой риск, с использованием собственных достаточных ресурсов?

- принимаются ли управленческие решения органами управления самого налогоплательщика или от имени формально самостоятельных субъектов ?

- осуществляется организационно единая деятельность, координируемая одним и тем же лицом (группой лиц) и (или) с использованием общих ресурсов?

Так, в деле № А27-7789/2020 (Определением Верховного Суда РФ от 12 августа 2021 г. № 304-ЭС21-12783 в передаче дела в Судебную коллегию по экономическим спорам отказано) суды обратили внимание на следующее:

- фактически управление действиями общества и вновь организованными обществами осуществлялось одними и теми же лицами;

- все организации функционировали по одному адресу и использовали единую материально-техническую базу;

- расчетные счета открыты одним лицом в одних и тех же банках;

- управление платежами по системе «клиент-банк» велось с одного IP-адреса, принадлежащего обществу, одним и тем же системным администратором – штатным работником общества;

- денежные средства с расчетных счетов данных организаций по доверенности получало одно лицо, являющееся штатным работником общества;

- ведение бухгалтерского и налогового учета велось одним бухгалтером;

- иных доходов от самостоятельного ведения предпринимательской деятельности вновь созданные общества не имели;

- заявитель после проведения реорганизации и выделения обществ, наделенных имуществом и статусом арендодателей, продолжал самостоятельно вести переписку с арендатором по вопросам, связанным с текущей арендной платой имущества, которое находилось на балансе вновь созданных обществ.

III.Ключевые выводы настоящей статьи:

Резюмируя перечисленные выше общие признаки дробления бизнеса, можно прийти к выводам о существовании следующих критериев незаконной оптимизации:

1. это видимость действий нескольких лиц, которая прикрывает фактическую деятельность одного налогоплательщика.

Следовательно, дробление бизнеса само по себе признается законной оптимизацией предпринимательской деятельности (письмо ФНС от 11 августа 2017 г. № СА-4-7/15895@).

2. дробление – это виновные, умышленные согласованные действия, направленные на получение необоснованной налоговой выгоды.

3. Главный критерий дробления, который выработала судебная практика: создание большого количества прямо или косвенно взаимозависимых юридических лиц. В них, как правило, присутствуют одни и те же общие атрибуты финансово-хозяйственной деятельности (одинаковые до степени смешения признаки. которые были подробно перечислены в статье), что подразумевает обязательное наличие единого центра управления.

4. При рассмотрении споров о дроблении бизнеса суды исследуют и оценивают не только признаки взаимозависимости лиц, но и возможность их влияния на принятие ими управленческих и/или экономических решений.

5.нельзя считать дроблением ведение самостоятельных видов деятельности, которые не являются частью единого производственного процесса, направленного на достижение общего экономического результата (постановление Президиума ВАС РФ от 09.04.2013 №15570/12)

6. в случае доказанной самостоятельности каждой из компаний выявленные налоговым органом признаки дробления бизнеса сами по себе не являются основанием для применения к налогоплательщику негативных последствий: принудительного объединения доходов и расходов, утраты права на применение УСН или иного льготного режима налогообложения (т.е. для обвинения налогоплательщика в создании схемы).